20年先の人生を予測するキャッシュフロー表の書き方。今から未来を見つめて生きていこう

今まで1カ月、長くても1年単位という、とても短い期間で家計管理をしてきたかと思います。

日々管理するだけでも大変ですし、続けていることはとてもすばらしいことですが、徐々に家計管理シートをもとに赤字家計から抜け出してきたでしょうか?

挫折しない!お金が貯まる家計管理シート。先取り貯金をして目標貯金額を達成していこう

しかし、家計管理で大切なのは短期的な目線ではなく、中長期目線で見つめることです。死ぬ寸前のことまで考える必要はありませんが、20年先ぐらいまでのプランを作ってみることが大切です。

自分と家族の価値ある支出を実現するために、日々頑張ってきたあなたに、20年先の人生を見つめる「キャッシュフロー表」の簡単な作り方をお教えしたいと思います。

ところで、キャッシュフロー表って何?

ところで、キャッシュフロー表と言われても、何がなんだかさっぱりわからないですよね。

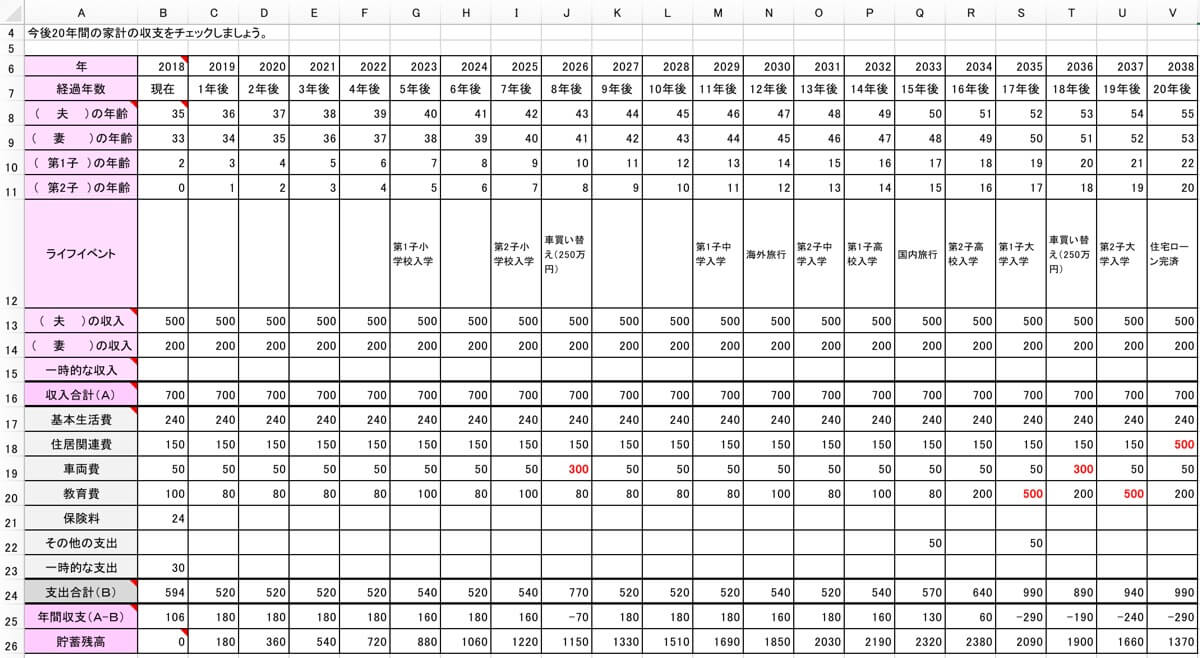

キャッシュフロー表とは、現在の年間の収入と支出をもとに、今後数十年間の収入と支出を予測し、各年の収支と貯蓄残高の推移を一覧表にしたものです。

今後子供の教育費やマイホームやマイカー購入費など、ライフプランの実現に必要な資金が準備できるかどうかを予測することができます。

使ったお金を記録していく家計簿とは違い、中長期的な視点で家計を予測していくのです。

これから起こるライフイベントの時に、貯金が十分に貯められるのかどうか、あなたと家族の未来をシミュレーションしていくことができるのです。

どうしてキャッシュフロー表を作らないといけないのか?

今までは普通に会社で働いていれば、右肩上がりで収入が増えていった時代でした。しかし、今は収入がなかなか伸びづらい社会です。

普通に働いて暮らしていても、明日、あさって、もしくは1カ月後にリストラされるかもしれないですし、景気悪化のせいで残業代がいきなりカットされ、家計が破綻する可能性だってあるのです。人生100年時代ですから、長生きリスクだってあります。

1カ月だけ家計簿をつけてみたら、なんら問題がない家計かもしれません。

しかし、5年後、10年後、子供の成長とともに教育費の負担が重くなって一気に貯金が減っていき、貯金が底をついて借金生活に陥るかもしれないのです。考えたくないことですが、可能性はゼロではありません。

キャッシュフロー表を作れば、こうした厳しい現実に早く気づくことができ、家計が破綻しないように適切な対策を取ることができます。

私自身も10年前にはじめて作ってみたところ、子供たちの予定を書き込んでいるうちに「こんなに支出が重なる年があるの?!」とびっくりしてしまいました。

今後の人生で待ち受けている厳しい現実を、客観的な数字で把握することができるのです。

もしまだキャッシュフロー表を作っていないのであれば、今すぐに作ってみましょう。

キャッシュフロー表の作り方は1時間もあればできる!

キャッシュフロー表の作成ってむずかしそうですが、1時間もあれば簡単に作ることができます。作る前に、以下のものを準備しましょう。

- 給料明細

- 源泉徴収票

- 住宅ローン返済予定表

- 家計簿、預金通帳、クレジットカード明細など

準備ができたら、日本FP協会のサイトから「家計のキャッシュフロー表」というエクセル表をダウンロードします。エクセルを開いたら、ライフイベント、収入、支出額の部分を埋めていきます。

数字の正確さは大切ではありません。収入額も一定額でOKです。ざっくりした数字で構いませんので、どんどん書き込んでいきましょう。

家族構成や収入、基本的な支出額などの数字を入れるだけで、収支額(収入−支出)や貯蓄残高を自動で計算してくれます。

源泉徴収票や給料明細、家計簿を見ながら記入していってみましょう。家計簿をつけていなくても、銀行口座引落しやクレジットカード払いの記録などから、おおよその支出を把握できれば大丈夫です。

ライフイベントには、実現可能かどうかは無視して、「グアム旅行に行きたい!」「ミニバンが欲しい!」など、ワクワク楽しい未来の自分を想像しながら、自由に書き込んでいってください。

その年に家や車が買えるかどうかなんて考えても、先々のことなんて誰にもわかりません。わからないから不安だと思って慎重になることなく、夢の風船を大きく膨らませて思いきって書くようにしてみましょう。

予測ですから、誰にも遠慮なんてしなくていいんですよ。

人生の目的さえ失わなければ、人生にさまざまな選択肢があってもいいのです。

お金を使うときの優先順位をつけて改善していく

順調に貯金が増えていき、子供が成長して独立、老後も十分な余裕資金があれば何も問題ありません。しかし、定年前に貯金が底をついてしまい、退職金が住宅ローン完済に消えるような場合は、一刻も早い対策が必要です。

対策ごとに数字を入れ直しなら、貯金残高がどう変わっていくのかシミュレーションしてみましょう。

数字を入れ直すときに、お金を使うときの優先順位をつけていくことが大切です。

「子供の中学受験より、住宅購入を優先させる。」

「海外旅行より、子供の留学を優先させる。」

何でも人のためと思わず、自分のためにお金を使っていいのです。人生の中で「これは譲れない」という優先順位をブレずに決めておくことで、他人やその場の一時的な感情に流されることがなくなります。

「家を買うより、海外旅行に行きたい」と心が叫んでいたら、その優先順位を大切にしましょう。

大きなライフイベントのために今から必要な貯金額を準備する

「大学入学と車買い替えと、同じ年になってしまった。」

「住宅ローンを20年後に完済したいけれど、大学費用も必要だ。」

大きなライフイベントがどうしてもぶつかるときがあります。しかも100万円単位でお金がかかる場合は、本当に大変です。

でも、今から考えていけば焦る必要はありません。

そのライフイベントを幸せに迎えるために、今からその年に向かって必要な貯金額を準備していくのです。どうしても足りないのであれば、働き方も含めて見直す必要があります。

キャッシュフロー表を作ったら作りっぱなしにするのではなく、「今の自分はどう行動し、どうお金を使えばいいのか」を今の時点から考えていくことが大切です。

人生何が起こるかわからない。今から未来を見つめて生きよう

キャッシュフロー表を今の時点で作ったところで、その通りに人生が進むかというと、私はまず無理だと思います。

私が10年も前に作ったキャッシュフロー表がありますが、ライフイベントに書き込んだ予定通りにまったく歩んでいません。人生なんて、ほとんどが予測不可能なことばかりだと、今になって思いました。

作っても役立たないから、キャッシュフロー表なんて作らなくていいですよ、とは思いません。

作った通りに行かないかもしれませんが、作ることによって未来にかかる数字を把握することができ、ライフイベントを書き込んだことによって、リスク管理を今からすることができます。

厳しい現実も待っているかもしれませんが、こんなにも楽しい未来が待っているんだと知ることもできます。

お金がなくなる不安というより、モヤモヤしていた未来像がハッキリ見えてくるメリットがあります。

人生ほんと何があるかわかりません。でも人生何があるかわからないからこそ楽しいのです。

未来はあなたが思った時点で、現実と化していきます。

「願い」は思うからこそ「叶う」のです。

「今」を生きていくことも大切ですが、「今」から「未来」を見つめて、人生の目的に向かって明日からも力強く、毎日の生活を楽しみながら生きていきましょう。

この記事が気に入ったら

いいね ! しよう