個人型確定拠出年金の加入はSBI証券がおすすめ!投資と節税が一気にできる最強の老後資産を自分で作ろう

個人事業主になって、早くも1年半が経ちました。いや、早い、あっという間!

サラリーマン時代、何もかも総務の人任せで生きてきた私としては、自分で税金関係のことを考えなければいけない立場となって、頭がイタタタ・・です。

小規模企業共済で積立をしているなど、色んな節税対策を行っていますが、20代と違ってもうすぐ40代を迎える私としては、老後資金も心配しないといけません。

そこで、今回「確定拠出年金(かくていきょしゅつねんきん)」という個人年金制度に申し込みをして、老後資金を新たに作ることにしました。

なぜ申し込みをしたのかというと、ただの年金ではなく、老後資金をモリモリと増やすのに最強の手段であることがわかったからなのです!

え?かくていなんちゃらなんて、何のことだかさっぱりわからない?

最強の老後資金積立方法を知りたいけれどさっぱりわからないあなたに、とってもわかりやすくお教えしちゃいますよ!

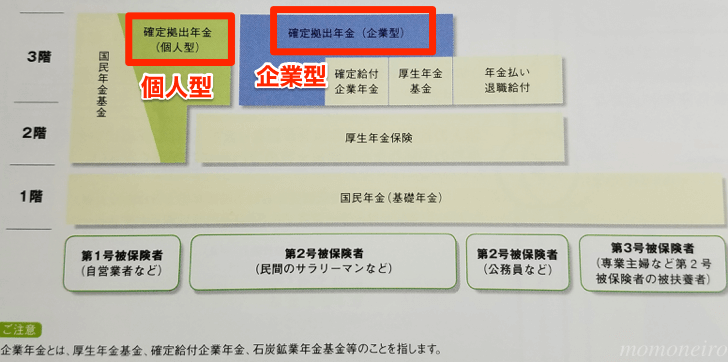

確定拠出年金には、企業型と個人型の2つの種類がある!

確定拠出年金は、まさに老後資金を自分で作るためにある年金ですが、実は2種類あります。

「企業型」と「個人型」の2種類あって、企業型は企業の退職金制度の1つですが、個人型は個人の努力によって老後の資金を形成する制度です。

企業は掛け金を企業が出してくれますが、個人は自分で掛け金を出す必要があります。

企業は会社の制度ですので、制度を導入するかどうかは会社が決めてくれますが、個人型はまったく自由です!自分で加入するかどうかは自分自身の判断で決める必要があります。

個人は何でも自分で決めて、自分で運用していくスタイルが企業型とは違っている部分ですね。

個人型がとっても優れているのは、税金面での優遇がすごいから!

企業は全部やってくれるし、個人で自分で決めてやるなんてめんどくさい、やりたくなーい!って思ってしまいますが、ちょっと待ってください。

個人型がなぜ老後資金の最強の手段と言えるのか、それは税金面での優遇があるからなのです。

なんと払った掛け金がすべて所得控除されるので、年末調整や確定申告で税金が戻ってくるのです。企業型は会社が出すもので所得とは認識されない点が個人型と違う点です。

すごいでしょ!すぐに加入したくなってしまいますが、個人型に加入できる人は、今のところは自営業等の人と企業年金がない会社に勤めるサラリーマンだけです。

自営業の場合、積立額の上限は月68,000円、年額にすると81万6,000円にもなります。(国民年金基金、または国民年金の付加年金に加入している場合は、合わせた掛け金が限度ですのでご注意を!)

サラリーマンはそこまで多くはないですが、月23,000円、年間27万6,000円になります。

老後の資産づくりとして人気のある保険会社の「個人年金保険」もありますが、毎月の払込がいくらであっても、年間の所得控除額は所得税で4万円、住民税で2万8,000円までです。

比べてみても、自営業の場合は、いかに確定拠出年金の方が控除額が大きいかがわかります。

確定拠出年金は、運用手数料が安い!

確定拠出年金のすごい所は、個人型、企業型問わず投資信託の運用手数料が安いというところです。

確定拠出年金向け専用ファンドというのがあるのですが、一般に証券会社や銀行で市販されているものと比べると、手数料が2分の1とか3分の1とか本当に安い!

加入時とか移換時に手数料が発生するだけではなく、運用中も毎月口座管理手数料が発生します。これが長年運用しているとジワジワと響いてきます。

コストの安さは、長期運用では不可欠の条件なのです。

60歳まで引き出せないけれど、引き出せないからこそ貯まる!

確定拠出年金は、60歳まで積立をすることができますが、60歳まで原則的に引き出すことができません。

受取る時は一定の非課税枠があり、「年金受取」か「一時金受取」かどちらかで受取ることができます。

年金受取の時は雑所得として課税されるために公的年金等控除が適用され、一時金受取の時は退職所得として課税されるため、退職所得控除が適用されます。

現実では、公的年金の支給が始まる65歳まで一時金で受取る人が多いそうです。

これがデメリットという方もいますが、引き出せないからこそ強制的に貯まるのですよ!ポジティブに発想を転換しないと!

お金を強制的に貯めるためには、預けたら簡単に引き出せないようにすることがポイントです。

40歳から積立を開始しても約1,632万円、30歳から始めたら約2,448万円も積立られることになります。しかも儲かった分に対しては非課税です!

でも投資なんて、お金が減ったら困るわと恐いイメージがありますが、預金や元本保証の商品もありますので、大きくは増えませんがノーリスクで運用することだってできるのです。

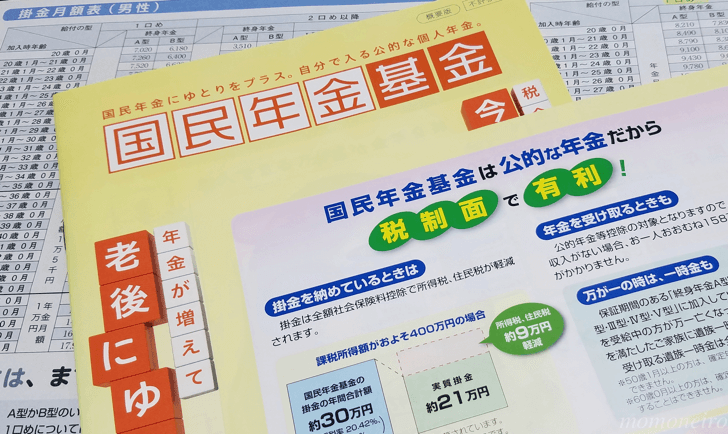

国民年金基金と比べても、柔軟性の観点からするとはるかにお得!

自営業者の年金上乗せ制度に「国民年金基金」がありますが、実は確定拠出年金と掛け金の枠が一緒であるために、掛けられる限度額は合わせて月額6万8,000円です。

私も検討してみたのですが、月額400円で加入できる国民年金の付加保険料を払っている人は加入ができないし、予定利率がバブルの時は約5.5%ぐらいありましたが現在は約1.5%とはるかに安くなっています。

時代は変わったのですね。

加入する時点で予定利率も固定されますし、年齢や性別で掛け金も変わりますし、メリットが全然感じられません。

同じ所得控除の枠を使うのであれば、どっちも加入するのではなく、確定拠出年金1本に加入をした方がはるかに柔軟でお得な運用をすることができるのです。

NISAと比べても、はるかに確定拠出年金の方がお得!

同じように、本来なら20%かかる税金がかからず運用ができるNISA(少額投資非課税制度)があります。

一体何が違うのか?

実はNISAには、所得控除がないのです。これが盲点!

NISAは年間利用額が2016年4月現在で120万円まで、期間は5年までですから、最大600万円までしか投資できません。

しかし確定拠出年金は60歳までしか運用できませんが、短い期間の設定がなく、運用できる金額の差ははるかに大きいのです。

NISAは投資をするための目的ですが、確定拠出年金は老後資金を作るという目的があります。元本保証の商品があることで、投資目的じゃない人にも安心して利用することができるのです。

これをみると、確定拠出年金の方が安心して長く運用できることがよくわかりますよね。

自営業や大企業だけじゃない。これからはみんな利用しないと損!

「なんだか、自営業者や大企業のサラリーマンだけ、加入出来ていいよな。」

と、そこで嘆いている奥様!公務員の方!

実は2017年1月より、一部の例外をのぞいて、公務員、専業主婦、企業年金のある会社に勤めているサラリーマンなど、現役世代のあらゆる立場の人が自分年金作りをできるようになりました。

この改正は、すごい改革です!

人生の中で誰もがやってくる老後の蓄えを、自分の手で作り上げていくことができるようになるのです。

専業主婦は所得がないから関係ないわ!ではなく、利息や配当金などの運用益が非課税で長期間運用していけるからこそ、大きなメリットがあると私は思います。

まだまだこの制度の改正を知らない人が多く、PR不足もあるようでなかなか浸透していないのが実情なんですね。手数料が安いからPRしたくないという事も考えられますが・・。

コストが大幅に安い確定拠出年金で運用することで、将来大きく増やしていけるようになるかもしれないのです。

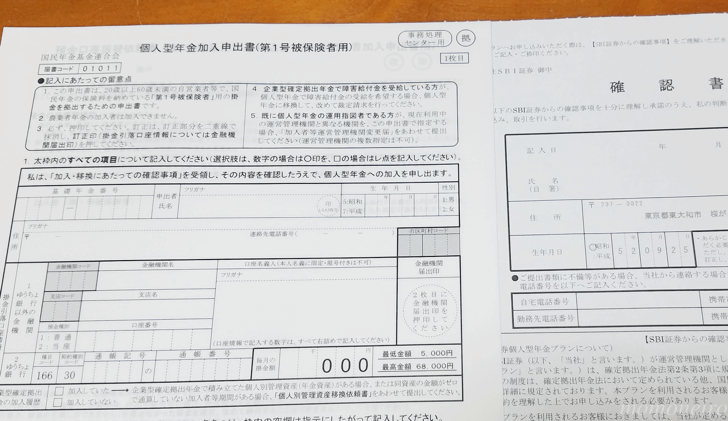

自分年金を作りたい!どうすれば加入することができるのか?

老後資金づくりに最強の確定拠出年金ですが、一体どうすれば加入することができるのでしょうか?

口座を開設するには、「運営管理機関」というところに開設をする必要があり、ほとんどが金融機関で開設することができます。

企業型と違って、個人型は自分で自由に選ぶことができます!これはうれしい!

機関によって手数料も運用商品の種類も違いますので、どこを選ぶかはとっても重要なのですが、さて、どこを選んだらいいでしょうかね?

今は銀行の窓口よりも、ネットで書類を取り寄せて自分で記入して郵送し、口座を開設する手段が主流です。その方法が1番簡単でわかりやすいです。

金融機関選びも、自分が運用したい商品があるか、手数料やコストは妥当かなど、長い時間をかけて運用していくからこそ、色々と比べてみる必要があります。

私が選んだ金融機関は「SBI証券」!選んだ理由とは

どこの金融機関がいいのか、本気で迷ってしまいますよね。

野村證券など大手の証券会社も検討してみたのですが、私が最終的に選んだ金融機関は「SBI証券」に決めました。

なぜここにしたのかというと、普段から使い慣れているからです(笑)

今までSBI証券も楽天証券も、口座開設手数料は残高によって有料となっていました。

しかし、2017/5/19(金)よりSBI証券も楽天証券もどちらも口座管理手数料が無料です。実質的に個人で持っているお金の額で比べられなくなりました。

だから、いつも慣れている証券とか自分が好きな方で選んでしまっていいかと・・・。私は思います。

ただし、確定拠出年金は、自営業からサラリーマンなど職業を変えた時や退職した時には、積み立てた年金を移動できるのが特徴なのですが、その時には移管手数料4,320円がかかります。

転職が多く、短期間で再び企業型DCに戻る可能性が高い人は注意が必要です。

移管手数料もかかり、投資信託の信託報酬手数料を比べだすともうキリがないので、私は、慣れている「SBI証券」で運用していこうと思います。

すでに「SBI証券」のサイトより申込の資料も取り寄せてありますので、書類を書いてまずは郵送で送りたいと思います。

しかし、ここで注意点!

金融機関は変更することができますが、1度全部の運用商品を売却して現金化し、新しく変更先の商品を買うようになります。

変更期間は1〜3ヶ月かかる場合もあり、その期間は運用出来ないことから、金融機関を最初に決める時は特に慎重になって注意するようにしましょう。

掛金が引き落とし設定出来る金融機関も、ネット銀行は不可です。

住信SBIネット銀行、楽天銀行、セブン銀行、ジャパンネット銀行、ソニー銀行、イオン銀行はNGですし、商工中金、農林中金、シティバンクも設定できません。

いつも使い慣れているからって理由だけで、選んではダメですよ(笑)

老後の不安は他人任せだから。だったら自分で行動すればいい

老後ってまだまだ先のことだからこそ、ばく然とした不安ばかりがあるかと思います。でも何でこんなに不安な気持ちになるのでしょうか?それは、

将来が、どうなるかわからないからです。

老後の生活費はいくらか?老後はいくら年金がもらえるのか?そのために一体いくらの老後資金を用意したらいいのか?

老後破綻なんてワードが流れてくると、ビクビクしてしまいますよね。

人間は不確かなものにはどうしても不安を抱いてしまいますが、多くのことがわからないですし、自営業だろうとサラリーマンだろと、第2、第3の収入の柱を用意しておくことは必要だと思います。

でもこんなにお得な制度があるのに、誰も教えてくれないんですよね。国は何をやっているのでしょう・・?

何でも他人に頼ってばかり、他人がやってくれるから安心だという考えが、不安を助長し、何かが起こった時に生きていけなくなのは、何も年金の制度が悪いわけではありません。自分が知らないのが悪いのです。

誰かに教えられなくても、誰かにすすめられなくても、自分の力で内容をよく吟味し、自分にとって有益だと思ったら、自分の意志で加入することが大切です。

加入できるか条件も違いますし、ざっくり内容を把握できたなら、後は自ら行動して動いて調べることが、お金持ちになれるかなれないかの分岐点だと思います。

まだこの制度の恩恵をしっかりと受けた人もいませんし、実績もないかもしれませんが、不安だと思ったら失敗してもいいから自ら行動して動くことも必要なのではないでしょうか?

老後の不安をなくすのは、自分自身の意志力と行動力!

時間をゆっくりと味方につけて、最強の老後資金作りを一緒に作っていきましょう。

最強の老後資金作りのために!口座開設数No.1である「SBI証券」の口座開設はこちら

「ダイワのiDeco」は今なら手数料無料キャンペーン中

個人型確定拠出年金を始めたいけれど、どこで口座を開設したらいいか悩んでいませんか?

「SBI証券」などのネット証券や銀行など色々ありますが、やっぱり名前が聞いたことがある所でおトクに開設できたらうれしいですよね。

「大和証券」の「ダイワのiDeCo」では、ダイワならではの商品ラインナップが充実しており、初心者の人にもとってもわかりやすい動画が豊富にそろっています。

そして、今ならビックチャンスです!

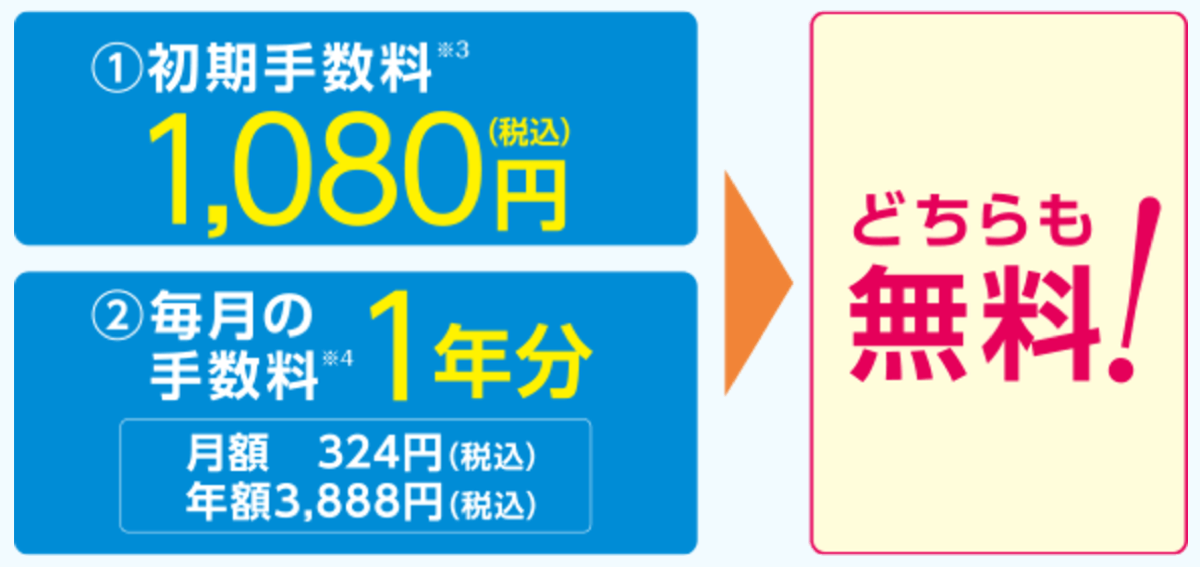

本来初期手数料1,080円がかかるところ、今ならなんとキャンペーンで無料で加入することができます。しかも毎月の手数料(324円税込)が、なんと1年分無料になります。

初期手数料と毎月の手数料が、なんとダブルで無料なのです!

こんなおトクなキャンペーンは、2018年3月30日(金)までです。(期間中であっても予告なく本キャンペーンを変更・終了または延長する場合あり)

大事な資産を作りたい、将来のために少しでもお金を増やしたい!

そう思ったあなたは、「大和証券」の個人型確定拠出年金である「ダイワのiDeco」の資料請求をして、ぜひそのおトクさを確かめてみて下さいね。

この記事が気に入ったら

いいね ! しよう